Με έξτρα φόρο εισοδήματος θα επιβαρυνθούν το 2015 χιλιάδες εργαζόμενοι που λαμβάνουν από τις επιχειρήσεις που εργάζονται παροχές σε είδος όπως εταιρικά τηλέφωνα, εταιρικά αυτοκίνητα, εταιρικές πιστωτικές κάρτες, δάνεια, προκαταβολή μισθού άνω των τριών μηνών, δωροεπιταγές, κουπόνια για σούπερ μάρκετ, επίδομα για τον παιδικό σταθμό, κατασκηνώσεις.

Οι παροχές σε είδος άνω των 300 ευρώ τον χρόνο θεωρούνται πλέον εισόδημα και ο φόρος θα υπολογιστεί με συντελεστή 22%, 32% ή 42% ανάλογα με το συνολικό εισόδημα του εργαζόμενου, ενώ από την 1η Ιανουαρίου του 2015 θα γίνεται και παρακράτηση φόρου επί των παροχών αυτών, που σημαίνει μείωση των καθαρών μηνιαίων αποδοχών.

Η εγκύκλιος

Με την εγκύκλιο που εξέδωσε η γενική γραμματέας Δημοσίων Εσόδων Κατερίνα Σαββαΐδου ερμηνεύεται το άρθρο 13 του νέου Κώδικα Φορολογίας Εισοδήματος 4172/2013 και διευκρινίζεται ποιες παροχές αυξάνουν το φορολογητέο εισόδημα και φορολογούνται με την κλίμακα των μισθωτών. Με το μέτρο αυτό, χιλιάδες εργαζόμενοι που λαμβάνουν από τον εργοδότη τους παροχές σε είδος και μέχρι σήμερα θεωρούσαν ότι είναι μια σημαντική βοήθεια για την οικογένειά τους θα κληθούν το 2015 να πληρώσουν φόρο εισοδήματος με συντελεστή 22%-42% ανάλογα με τα εισοδήματά τους.

Εταιρικά κινητά

Η απόλυτη φορο-τρέλα αποτυπώνεται στα εταιρικά κινητά τηλέφωνα, όπου οι εργοδότες θα πρέπει ξεχωρίσουν ποια τηλεφωνήματα πραγματοποίησαν οι εργαζόμενοί τους για επαγγελματικούς λόγους και ποια για προσωπικούς, ώστε ο φόρος να επιβληθεί μόνο στη δαπάνη για τα προσωπικά τηλεφωνήματα. Αν δεν μπορούν να βγάλουν άκρη με τους τηλεφωνικούς αριθμούς έχουν τη δυνατότητα με μια βεβαίωση να βεβαιώνουν σε ετήσια βάση το ποσό που αφορά σε επαγγελματική χρήση ή άλλη χρήση της εταιρικής σύνδεσης κινητής τηλεφωνίας. Σε περίπτωση που δεν είναι δυνατός ο διαχωρισμός ή ο εργοδότης δεν προβεί στον διαχωρισμό αυτό για οποιοδήποτε λόγο και δεν χορηγήσει σχετική βεβαίωση, τότε το υπερβάλλον ποσό του κόστους του προγράμματος χρήσης θεωρείται ως παροχή σε είδος. Μάλιστα, στην παροχή αυτή που προσαυξάνει το φορολογητέο εισόδημα των εργαζομένων εντάσσονται και οι φόροι και τα τέλη που αντιστοιχούν σε αυτήν (ΦΠΑ, λοιπά τέλη).

Για παράδειγμα, επιχείρηση χορήγησε μέσα στο 2014 σε εργαζόμενό της κινητό τηλέφωνο πληρώνοντάς του όλους τους λογαριασμούς, οι οποίοι αθροιστικά για το έτος αυτό ανήλθαν σε 2.000 ευρώ. Το πρόγραμμα χρήσης είναι 100 ευρώ ανά μήνα, ήτοι 1.200 ευρώ ετησίως.

Περίπτωση α’: Από την ανάλυση ανά αριθμό προέκυψε ότι από τη διαφορά των 800 ευρώ (δηλαδή το υπερβάλλον ποσό του προγράμματος χρήσης), 300 ευρώ αφορούν την επιχειρηματική δραστηριότητα του εργοδότη και τα 500 ευρώ αφορούν προσωπικούς σκοπούς του εργαζόμενου. Ως παροχή σε είδος προς τον εργαζόμενο θεωρείται το ποσό των 500 ευρώ.

Περίπτωση β’: Εφόσον από τον αναλυτικό λογαριασμό δεν προκύπτει ή δεν έγινε ο διαχωρισμός επιχειρηματικής ή προσωπικής χρήσης (συμπεριλαμβανομένης της παροχής βεβαίωσης της επιχείρησης κατά τα ανωτέρω), τότε το σύνολο της διαφοράς (ήτοι τα 800 ευρώ) θεωρείται ως παροχή σε είδος για τον εργαζόμενο.

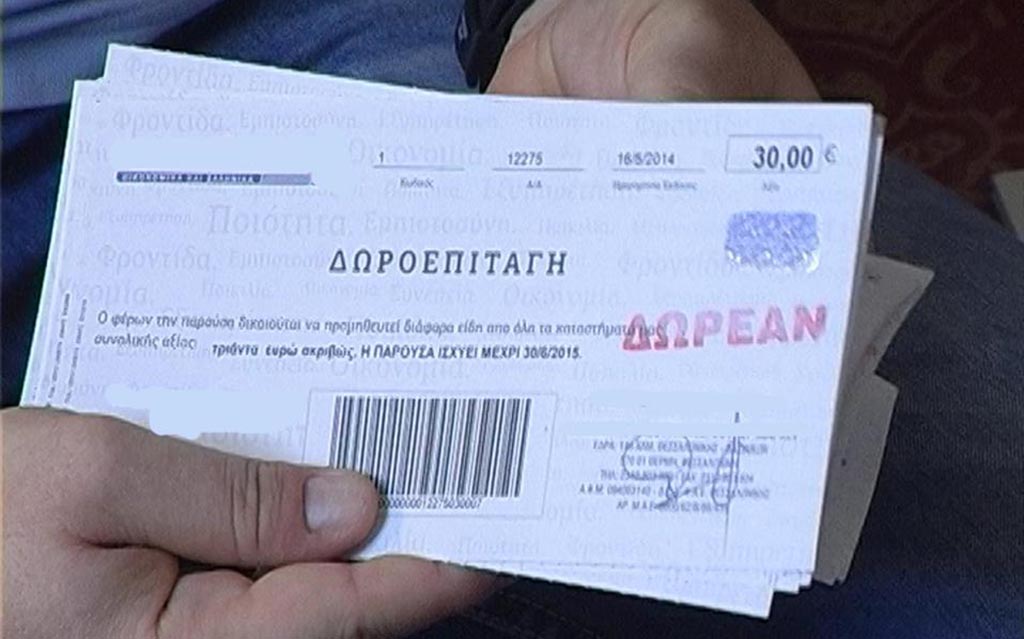

Στον κατάλογο των παροχών που οδηγούν σε έξτρα φόρο, με την κλίμακα των μισθωτών, περιλαμβάνονται δωροεπιταγές και κουπόνια, διατακτικές που χορηγούνται δωρεάν για την αγορά αγαθών ή τη λήψη υπηρεσιών από συμβεβλημένα καταστήματα, εταιρικές πιστωτικές κάρτες, απευθείας πληρωμές σε τρίτους από τους εργοδότες για βρεφονηπιακούς σταθμούς, κατασκηνώσεις, φροντιστήρια, σχολεία, γυμναστήρια και κλινικές, δαπάνες ή εκπτώσεις κόστους για ηλεκτρικό ρεύμα, νερό, τηλέφωνο και βέβαια κινητά τηλέφωνα, εταιρικά Ι.Χ., παραχώρηση κατοικίας ή stock options.

Για τα Ι.Χ., τα σπίτια και τις μετοχές, δεν υπάρχει το όριο των 300 ευρώ, ενώ εξαιρούνται δαπάνες πρόσβασης στο διαδίκτυο, tablets, φορητοί υπολογιστές ακόμα και πέραν του ημερήσιου εργάσιμου χρόνου.

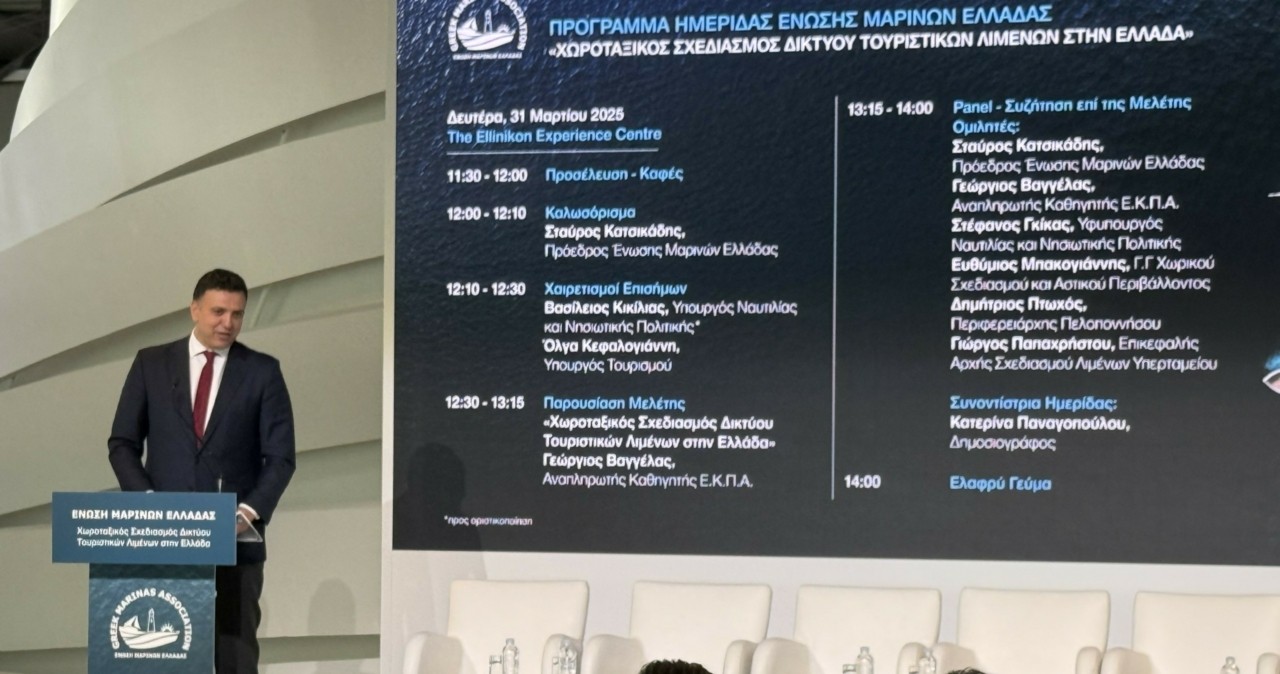

Ημερησία